2023년에는 수많은 전문가(라고 주장하는) 사람들이 경기침체가 올것이라고 하는데다

투자를 하지 않는 사람들 조차 경기침체를 언급하고 있습니다.

그래서 이러다 2023년에 상승장 오는거 아닌가... 라는 근거없는 불안감도 생기는데

2023년은 그냥 변동성만 컸으면 하는 바람입니다.

실제로 IT버블이나 리만브라더스 등등.

큰 하락이 와도 지하실의 끝에서는 세력들이 받아먹는 매수세가 있기 때문에

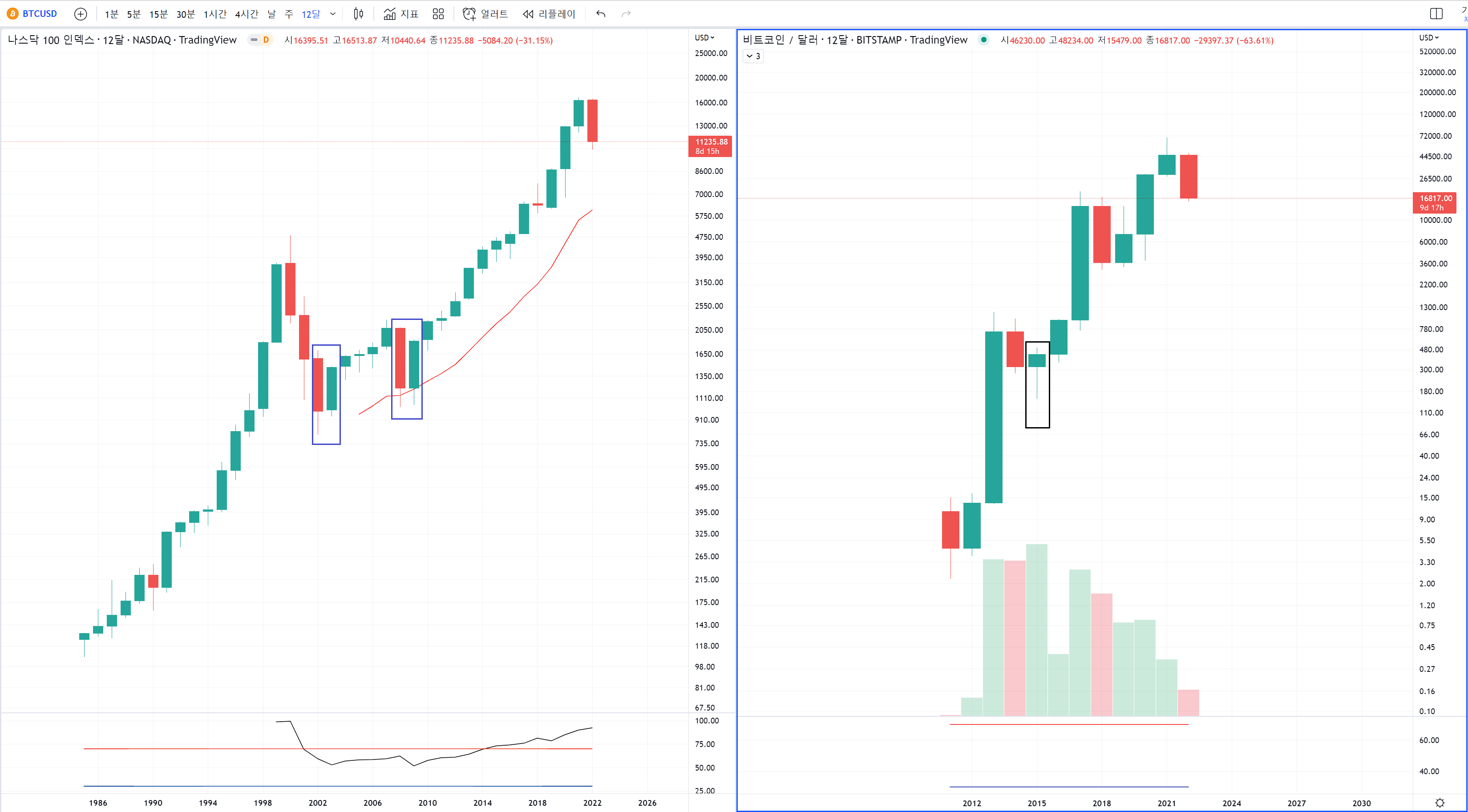

왼쪽 나스닥 차트를 1년 단위로 보면

장대음봉을 경기 침체기간동안 장대양봉으로 절반 이상 잡아먹어주는 모습이 나오니까요.

그것과 별개로 증시, 부동산은 침체가 이어질지라도

2024년 반감기 기다리는 비트코인은 2023년을 그냥 잘보내는 것도 아니고

예쁘게 잘 보내야합니다.

왼쪽 비트코인 차트에서 2023년에는 검은색으로 표시한 것 처럼

몸통은 아무래도 상관없지만 아래꼬리가 한 없이 긴 교수형 캔들 하나 떠주면 더 바랄 것도 없겠네요.

그럼 이제부터 본격적으로 경기침체에서 서민이나 개미가 할 수 있는 재테크 무엇이 있을까요?

노동이나 사업은 당연히 열심히 해야하는 것이고

2021년이 FOMO때문에 너도 나도 투기 시장으로 몰렸다면

경기침체에는 투기라도 안하면 못버텨서 투기시장으로 몰리는데

그런데 경기침체에서 대표적으로 호황인 업계가 대부업입니다.

이 부분은 12월 12일 방송에서 자세히 배경 설명을 했기에 지금은 넘어가겠습니다.

그런데 대부업은 말그대로 세력놀이의 결정판입니다.

그저 세력의 돈이 투기 시장에서 대부업으로 넘어간 것이고 여기는 개미들이 돈벌이에 끼어들 여지가 별로 없습니다.

특히 경기 침체에서 대부업의 특징은 무담보라는 특성까지 있었어요.

무담보 대부업 거품의 끝은 당연히 누군가 독박쓰고 관속으로 들어가는 걸로 마무리가 됩니다.

그 대표적인 예시가 미국은 리만브라더스고 한국은 LG카드입니다.

그런데 과연 정말 담보가 없었을까요?

세력이 어떤 놈들인데 대부업으로 돈을 대주면서 담보도 없이 돈놀이를 할까요?

일반적으로는 중앙은행이 돈복사를 해서 시장에 풀었지만 그 짓의 결과가 증시 거품이후 경기침체입니다.

또 똑같은 정책을 사용할 수 없기에 어쩔수 없는 극약처방이 대부업이기 때문에 정부는 돈을 찍어낼 수 없어요.

그럼 어디서 돈을 가져왔을까요?

오늘은 바로 그 무담보로 보이지만 실제로 담보로 삼는 상품이 있는데

그건 바로 금입니다. (디지털금 비트코인!?)

금차트를 1년 단위로 보겠습니다.

1971년 닉슨대통령이 공식적으로 금본위제 폐지를 선언한 이후

금은 숨겨둔 흑염룡 꺼냈는지 가격이 미친듯이 날아갔었어요.

미국 정부 공식 금 안써!를 외쳤는데

가치가 올라가는 상품의 모습을 보니 가치 투자에 더욱 회의가 오긴 하는데...

일단 1980년대에 레이건+부시 대통령 시절 금의 침체기가 옵니다.

금의 침체기는 곧 미국의 침체를 말합니다.

미국 경기 침체가 있던 1980년대 일본을 선두로 아시아 국가들이 급성장을 했죠.

미국이 금을 팔고 아시아 국가들이 금을 사모으며 무역 흑자를 내던 시기였는데

차트상으로는 금의 기나긴 조정기간이었어요.

이 시기에 플라자 합의로 미국에게 혼난 일본을 시작으로 아시아 시장이 붕괴하긴 했는데

뒤를 이어 중국이 성장하며 금을 쓸어 모은것이 2000년대입니다.

그런데 이런 역사적인 배경을 제외하고 차트적 특징을 보면

증시 버블이 터진 시기 금은 팽이형태의 캔들이 나옵니다.

그리고 이 팽이형태가 언제 어디에서 떴는지에 따라 금이 더 갈지 못갈지를 알아볼 수 있는데

그 부분은 나중에 따로 설명하고

먼저 경기가 거품이 끼고 빠지던 시기의 차트를 보며 골드 차트의 특성을 알아볼께요.

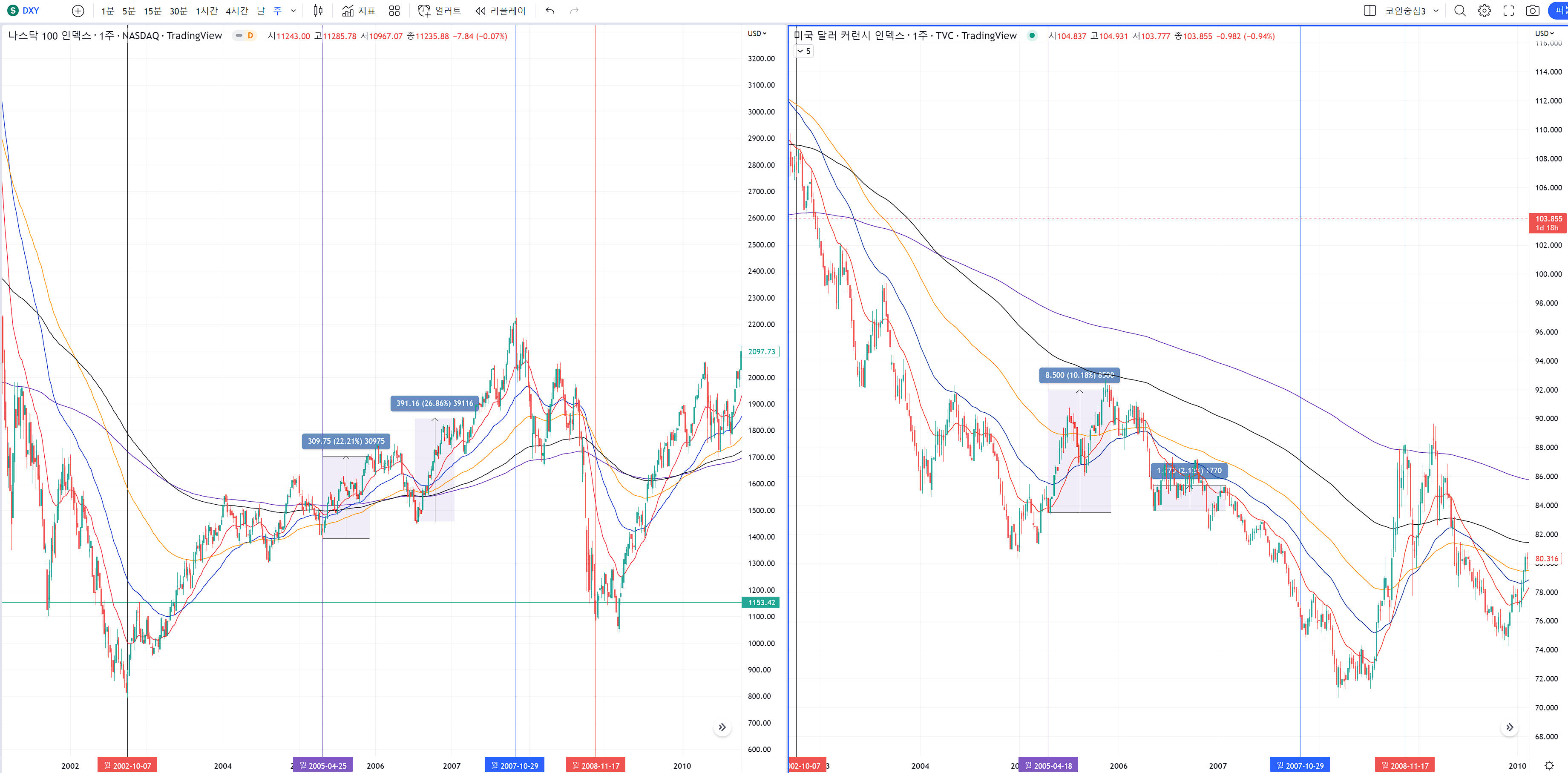

1990년대 나스닥 / 달라

1994~2002년 나스닥과 달라 차트입니다.

IT버블의 거품을 위해 1994년부터 상승장 초입으로 시작했어요.

이 시기를 보면 전체적으로 달라가 상승을 하는데 증시도 같이 상승을합니다.

거품의 시대였던거죠.

특히 주황색으로 표시한 부분에서 거품이 가장 많이 꼈고 저 시기를 IT버블이라고 부릅니다.

그래서 사람들은 저때만 거품이 낀 줄 알지만 90년대 중반부터 달라의 상승에서 증시도 상승을 했었던 시기입니다.

1990년대 나스닥 / 골드

그럼 나스닥이 거품을 만들어주던 시기에 골드는 어땠냐면 그냥 횡보를 했어요.

오히려 가격이 하락했습니다.

여기서 골드라는 상품의 성격을 보자면 실제로 거래할 수 있는 현물이 존재합니다.

금은 실제로 소유하며 사고 팔 수가 있었고 거래소가 아니라 개인끼리도 거래가 가능한 상품입니다.

그렇기 때문에 상품으로써 양적완화 정책으로 달라가 무한정 풀리는 지금의 시대에서는

증시나 부동산처럼 골드도 장기간을 놓고 볼때 계속해서 가격이 올라가는 상품적 특성을 가지고 있습니다.

그런데 골드는 선물시장에서 가장 많은 거래가 이루어집니다.

실물을 거래하는 경우는 잘 없고 대부분의 거래는 거래소에서 그저 숫자 이동만 할 뿐인데

한때는 금을 화폐로 사용했었던 만큼 실제 거래소에서는 화폐로 취급을 합니다.

거래소에서 어떤 상품을 거래할때 화폐단위를 뒤에 붙이면

그 화폐를 기준으로 정한 가격으로 숫자가 표시되는데

골드는 화폐 단위로 뒤에 붙여서 골드를 기준으로 가격을 매기는 시스템이 있어요.

장기적인 상황에서 차트의 모습은 증시와 같은 현물의 특성을 가지고 있으면서

차트의 움직임 자체는 화폐와 같이 단계별 계단식 상승을 해주는 특징까지 가지고 있어서

골드는 이중성을 가지고 있습니다.

빛이 파동과 입자의 성격을 동시에 가지는 것처럼

골드는 현물과 선물의 성격을 동시에 가지고 있다고 이해하시면 됩니다.

이런 이중성때문에 어떤때는 증시와 같이 움직이며 달라와 디커플링을 해주지만

어떤때는 증시와 반대면서 달라와 같이 움직이기도 해요.

그래서 장기적으로 그냥 사놓고 묵히는게 아니면

사실상 골드는 초보자가 매매로 수익을 내기 아주 까다로운 성격을 가지고 있습니다.

실제로 IT 버블 시기에서는 골드를 매매해도 수익을 내기 어려웠어요.

2000년대 나스닥 / 달라

2000년대는 우리가 알고 있는 리만브라더스 사태가 있던 시기입니다.

이 시기를 단순히 버블 취급하는 사람들이 있고

그 버블이 2007년에 껴서 2008년에 무너진 줄 아는 사람이 많습니다.

그러나 차트에서 보면 실제로 버블이 낀 시기는 2005년과 2006년입니다.

이때 나스닥과 달라가 커플링을 하며 거품을 만들어 냈고

2007년은 달라의 대폭 하락을 통해 미국 증시가 큰 상승을 해줬었습니다.

물론 부동산도 그랬었죠.

그리고 증시, 부동산 둘 다 2008년에 한 번에 터집니다.

항상 거품 언급을 할때 IT버블형 거품이 있고 있고 리만브라더스형 거품이 있다고 했는데

거품의 시기가 다르기 때문에 나누기는 하지만

거품의 마지막과 꺼지는 방식은 커플링을 통해서라는 공통점이 있어요.

현재 2021년 거품은 IT버블 형태과 유사합니다.

보라색선에서 증시 거품 최고점인 파랑색선 기준으로 해서

이번에는 골드를 볼께요.

2000년대 나스닥 / 골드

미국 증시가 다시 거품이 끼던 상황을 보면 그 시기에 유독 골드의 상승이 시작됐습니다.

나스닥이 거품을 만들어 주던 시기에 골드가 상승을 한거예요.

나스닥의 거품이라는건 달라도 저 시기 상승을 했다는 건데

골드도 상승을 해줬습니다.

그럼 골드도 그저 거품을 만든걸까요?

2000년대 달라 / 골드

같은 시기에 달라와 골드를 비교하면 오히려 달라가 지독하게 하락을 했기 때문에 골드가 상승을 한겁니다.

여기서 서로 거품의 성격이 2000년대와 1990년대가 다르다고 했는데

1990년대에 하락을 계속 했고

2000년대 초반까지만 해도 횡보로 눌리기만 했어요.

특히 달라의 최저점에서 골드는 최고점을 찍어주며 나스닥X달라 디커플링보다

더욱 골드X달라 디커플링이 타이밍이 더 맞아 떨어집니다.

그런데 나스닥이 달라와 커플링을하며 거품을 만들어주는 순간

골드가 큰 상승을 해줍니다.

나스닥이 달라와 커플링으로 거품을 빼주는 그 순간까지도 골드는 상승만 해요.

달라가 최저점을 찍을때가 골드의 최고점이었습니다.

달라가 상승을 하자 골드가격이 조정을 받았어요.

서로 거의 완벽한 디커플링을 만들어 주는 시기입니다.

그런데 이게 다가 아니예요.

2008년 이후 본격적인 골드의 이중성이 나타납니다.

2010년대 달라 / 골드

같은 시기에 달라와 골드를 비교하면 오히려 달라가 지독하게 하락을 했기 때문에 골드가 상승을 한겁니다.

여기서 서로 거품의 성격이 2000년대와 1990년대가 다르다고 했는데

1990년대에 하락을 계속 했고

2000년대 초반까지만 해도 횡보로 눌리기만 했어요.

특히 달라의 최저점에서 골드는 최고점을 찍어주며 나스닥X달라 디커플링보다

더욱 골드X달라 디커플링이 타이밍이 더 맞아 떨어집니다.

그런데 나스닥이 달라와 커플링을하며 거품을 만들어주는 순간

골드가 큰 상승을 해줍니다.

나스닥이 달라와 커플링으로 거품을 빼주는 그 순간까지도 골드는 상승만 해요.

달라가 최저점을 찍을때가 골드의 최고점이었습니다.

달라가 상승을 하자 골드가격이 조정을 받았어요.

서로 거의 완벽한 디커플링을 만들어 주는 시기입니다.

그런데 이게 다가 아니예요.

2008년 이후 본격적인 골드의 이중성이 나타납니다.

2010년대 달라 / 골드

나스닥이 최저점을 찍어주는 빨강색 선을 중심으로 달라도 조정을 받으며 추가 하락을 하는데

이때 나스닥과 달라는 디커플링을 해줍니다.

변동성이 크지만 나스닥은 달라의 하락치 만큼 상승을해서 리만브라더스 시기의 고점을 회복해줘요.

물론 달라가 다시 상승을 할때 나스닥은 조정을 받습니다.

변동성이 크긴 하지만 전체적으로 보면 횡보를 한다고 볼 수 있어요.

그런데 이시기의 골드는 쉬지않고 상승을 해서 최고점을 찍어버립니다.

다시 정리하자면 골드 상승 타이밍은 이렇습니다.

1. 나스닥과 달라가 커플링을 해주며 거품을 만들고 빼는 시기에 골드는 조정 내지는 횡보를 하며 눌린다.

2. 금융상품의 불장과 하락장이 끝나며 나스닥과 달라가 디커플링을 해주는 평소와 같은 모습을 보여준다.

3. 하락장이 끝나며 평소와 같은 디커플링 시기는 경기침체가 오는 시기이다.

4. 경기침체가 오는시기에 골드가 진정한 상승장이 찾아온다.

여기서 또 한가지 성격을 더 봐야 좋아요.

1990~2010년까지의 나스닥 차트를 가져왔습니다.

방송에서만 언급했지만 미국 대선을 중심으로 정치와 함께 금융기관의 세력질 하는 시기는 서로 큰 영향을 주고 받습니다.

그리고 큰 상승장 이후 큰 하락장이 온다면 경기는 여지없이 침체를 해요.

초록색 기간은 1992~2000년으로 클린턴의 연임이 있던 시기였고

미국경제의 호황이었던 시절이었습니다.

빨강색 기간은 2000~2008년으로 부시의 연임이 있던 시기입니다.

미국 경제가 침체되었던 시기입니다.

대통령의 임기가 아닌 경제적 관점으로 볼때

2000년 IT버블을 끝으로 증시의 하락과 함께 미국의 경기침체가 이어지는데다

여기에 911 테러까지 겹치고 전쟁까지 해버리는 바람에 경기침체가 오래갔어요.

평소의 미국은 전쟁으로 경제 위기를 극복하고는 하지만

전쟁하는 국가가 별볼일 없는건 둘째치고 전쟁이 생각보다 오래 지속됐습니다.

경기침체가 길어지니 사람들이 소비를 안하게 되고 그래서 미국 경제안에서 돈이 돌지 못했어요.

그래서 미국 경제를 살리는 방안은 대부업이었습니다.

많이 생략됐는데 자세한건 방송에서 확인할 수 있고

그 대부업의 중심이 서브프라임 모기지 사태로 이어지며

리만브라더스정도 되는 세계 최고수준의 금융 기관이 날아가는 지경까지 갑니다.

그리고 또 한번 침체를 맞이하게 되는데

중요한건 IT 버블이후 대부업의 거품이 끼는 순간 골드가 상승을 했다는겁니다.

특히 경기 침체의 시기 이후 경제를 되살리기 위해 정부가 돈을 풀 수 없는 상황에서 골드는 유독 날아갑니다.

서브프라임 모기지 사태에 여러가지 해석이 있지만

저는 이 사태에서 정말 무담보였다고 생각하지 않습니다.

무책임하고 무분별한 대출로 무한정 부동산과 주식 사재기 열풍이 불었다고 하지만

정치인도 아니고 돈놀이 하는 사람들이 돈을 찍어내는 권한도 없이 말랑말랑하게 담보 없이 대출을 해줬다고 생각하지 않아요.

결국 경기침체에서 정부가 돈을 풀어서 시장에 간섭할 수 없는 상황에서

대부업으로 경기를 활성화 할때 수많은 금융세력이 담보를 확보하기 위해 금을 선택했다고 보고있어요.

차트에서도 확인할 수 있습니다.

그럼 현재 2022년 말.

금 차트입니다.

상황상 금이 언제 오르는지는 알 수 있지만

차트적 특징에는 무엇이 있을까요?

그건 지난 방송에서 했던 정치와 세계경제 돈의 흐름 방송에 이어서

2부 특집으로.... 생각나면 언젠가 해보겠습니다!

그리고 혹시 또 모르죠!!

금을 담보로 하는 것은 이제 식상하다!

아프리카에서도 스마트폰을 사용하고 전기차가 굴러다니는 시대인데

언제까지 반짝이기만 하면서 무거운 돌덩이를 담보로 가지고 있어야 하나!

부담스러우니 디지털 금(비트코인!!!!!)을 담보로 하는 시대가 올지도!?

'차트로경제읽는이야기' 카테고리의 다른 글

| 2023년 투자 준비를 하면서. (1) | 2022.12.31 |

|---|---|

| 돈의 흐름 2. 정치와금융. 경기 침체후는 대부업. 코인과 대출산업. (1) | 2022.12.30 |

| 코스피 박스피 시절 매물대 활용. 한국 경제 기둥 뿌리를 지키는 매물대. (2) | 2022.12.21 |

| 코인 시장 절망의 끝에서 다음 상승장을 생각해보기 2 -모여라~ 코인 꿈동산!- (0) | 2022.12.14 |

| 코인 시장 절망의 끝에서 다음 상승장을 생각해보기1 -2017~19년에 본 지하실 판단과 다음 불장 생각- (2) | 2022.12.07 |