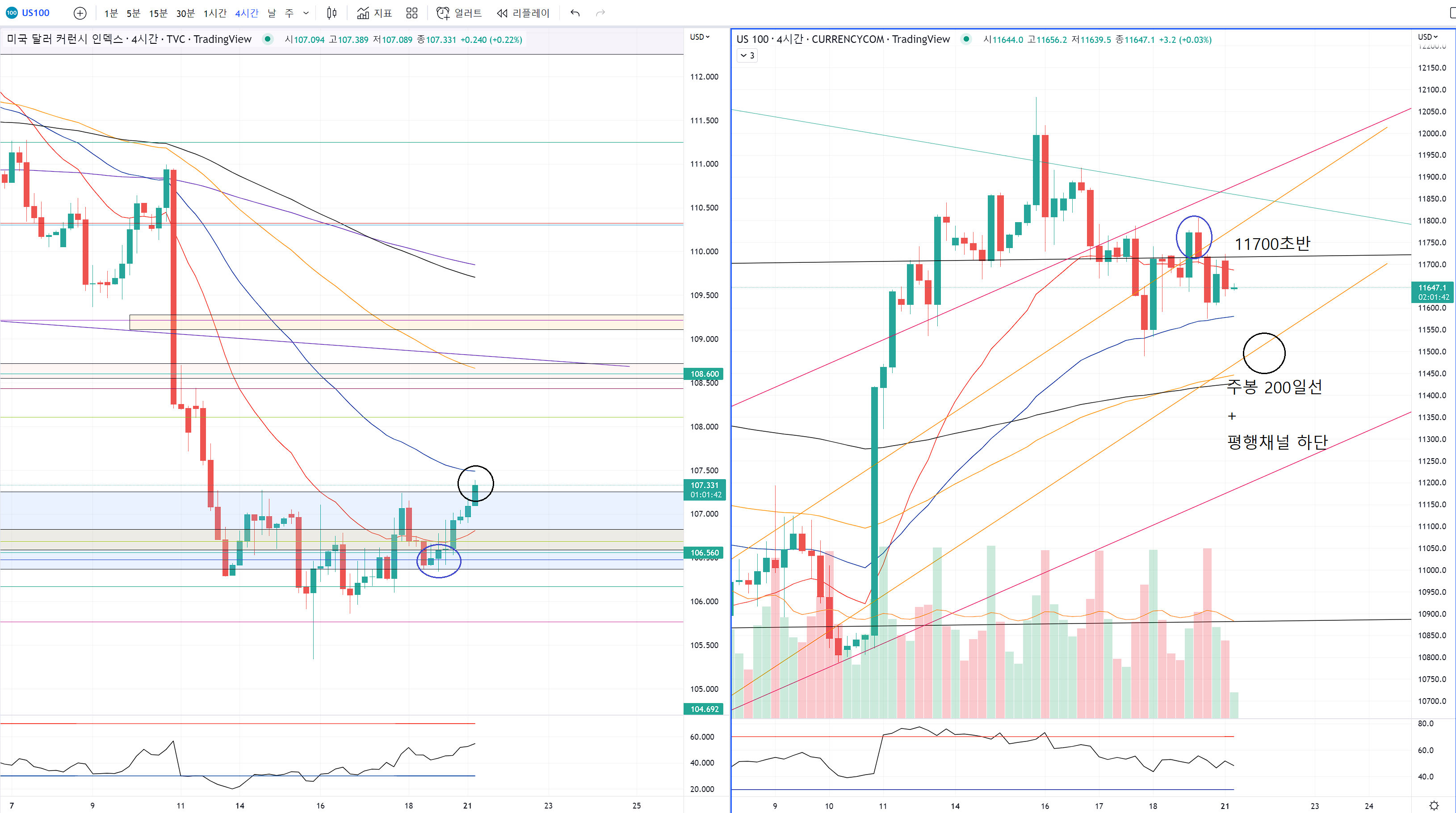

달라 / 나스닥

달라와 나스닥 주봉은 서로가 모닝스타, 이브닝스타로 추세가 반전될 수 있는 기회를 맞이하게됐습니다.

단순히 캔들 모습만으로 보기보다

달라는 중요 지지구간을 지켜주고 빠져나오려고 하는 중입니다.

나스닥은 기어이 중요 구간은 못넘어가고 중요한 11700 초반이 무너진 상태로 마무리됐어요.

이번주는 서로가 지켜주고 저항받은걸 확인한 시점에서 장이 열리기 때문에

서로 유리한 추세를 어느시기에 가주냐를 봐야합니다.

달라는 빨리 무너져야 추세를 제대로 받을 수 있어요.

지지구간 잘 확인해 놓고 상승 추세를 제대로 못 받으면 또 상승타이밍을 놓치게 됩니다.

서로 지지구간, 저항 구간을 확인했다고는 하지만

그렇다고 매매 진입하기에는 너무 어중간한 위치이기도 해서 어느쪽 추세가 먼저 터져주는지가 중요합니다.

가까이서 보면 파랑색 동그라미에서 달라는 상승타이밍을 한 번 놓친 이후 다시 지지받고 버텨주며

주황색 중요구간을 돌파해줬다면

나스닥은 파랑색 동그라미에서 저항 구간을 제대로 못 넘어가서 현재는 저항을 받고 있어요.

달라가 먼저 지지구간에서 일단 빠져나온 상태인데

나스닥이 여전히 주봉 200일선이 무너진 건 아니기 때문에

서로 타이밍이 애매해졌습니다.

달라는 이번에 상승추세를 받으면 108.75가 다음 저항 구간인데

추세를 받을 경우 나스닥이 주봉 200일선을 지켜주는지가 관건입니다.

특히 평행채널 하단이 주봉 200일선과 겹쳐있어서

달라의 상승에서 나스닥이 버티며 거품을 만들어 준다면

나중에야 결국 거품 빼고 무너지더라도 단기적으로는 상승타이밍 한 번 더 가져갈 수 있고

그때 달라를 끌어내려야 합니다.

이번주는 매매 진입 자리는 확실한데 서로 타이밍 잡기가 어려워서 주의해야할 점이 많습니다.

이번주도 교환비는 멍멍이판이 될 여지가 많기에 숫자에 특히 더 민감하게 반응해야합니다.

세계 환율 비교

달라 / 원달라

엔달라 / 위안달라

유로달라 / 파운드달라

위에서부터 왼쪽에서 오른쪽으로 보면

달라 - 원달라 - 엔달라 - 위안달라 - 유로달라 - 파운드달라 순으로 차트를 모아봤습니다.

최근 2주동안 달라는 큰 하락 이후 지지구간에서 반등을 하기 위한 준비를 했습니다.

그러는 사이에 먼저 움직임을 보인건 한,중,일 동아시아 화폐시장이었습니다.

그런데 각자 조정을 받은 수준이 다릅니다.

한국과 일본은 주봉 21일선은 무너뜨렸지만 50일선은 터치하지 않았어요.

그리고 반등을 할때도 주봉 21일선까지 반등을 해줬어요.

중국의 경우는 주봉 21일선을 무너뜨리지 못 했습니다.

밑꼬리도 길고 반등도 가장 잘 해주고 있습니다.

상승타이밍에서 가장 예민하게 반응해서 달라는 이제서야 반등 준비를 한거나

반등을 위한 매도세 죽이기에 들어가는 중이라면

한, 중, 일은 이번 주에 2주전 장대음봉을 절반 이상 장악 해주냐 마냐의 싸움을 하고 있습니다.

반면 유로와 파운드를 보면 아직 매도세를 제대로 죽여준 흔적도 보이지 않습니다.

특히 유로는 애초에 달라의 상승에서도 최고점 전부터 매도세가 나오기 시작해서

달라가 횡보를 하는사이 주봉 21일선을 터치해주는 등

상승세를 일찍 멈춰주고 이번에는 주봉 50일선까지 터치했습니다.

화폐시장에서 주봉 21일선이 무너진 것 자체가 매수세를 한풀 꺽이게 해주는데

주봉 50일선의 지지 확인으로 이제 주봉 21일선 리테스트자격을 먼저 가져갈 수 있게됐어요.

파운드는 주봉 21일선을 무너뜨렸지만 주봉 50일선 확인은 못해줬어요.

매도세가 최고점에서 긴 윗꼬리에서부터 들어오기 시작해서 유로보다는 타이밍이 늦었지만

반등 타이밍은 아직 나오지 않고 있어요.

각 화폐의 지지구간을 보고 달라와 비교해 보면

현재 매도세로 반등이 쉽지 않은 순서를 보면

유로 > 달라 > 파운드 > 엔 > 원 > 위안 순입니다.

특히 유로는 지지구간을 한 차례 벗어났기 때문에 주봉 21일선 이전에

벗어난 지지구간부터 다시 돌파해주는 싸움도 해야합니다.

유로때문에 달라도 발목을 잡힐 수 있는 상황인데

차트 이미지는 없지만 달라인덱스에 영향을 주는 캐나다달라와 스위스프랑, 스웨덴크로나 차트를 보면

달라의 추세와 조금 다르게 생긴데다 환율이 안정된 편입니다.

여기서 유로가 안정적인 추세로 갈 수 있는 상황인데

무엇보다 영향이 클 것으로 보이는 위안이 갈 생각밖에 없어보이는 차트 상황이라

위안화가 날아가기 시작하면 달라도 상승 추세를 받을 수 있습니다.

위안달라 차트의 매수세가 가장 마지막에 붙었기 때문에

위안으로 달라를 사려고 하는 사람들이 많아 질텐데 규모로 봐도 위안의 상승세가 끝나야

달라강세 시장도 줄어들 수 있습니다.

유로VS위안 이 구도로 보면서 파운드달라, 엔달라 차트의 방향에 따라

매수세를 더 받냐 못 받냐의 차이가 있다고 보시면 됩니다.

파운드는 당장이라도 달라를 사고싶어지는 차트이고

엔은 조금은 더 조정을 원하는 상황의 차트가 되기 때문에

전체적으로 보면 달라는 매도세 죽이기를 조금 더 할 수 있어요.

이 부분이 나스닥의 방향에 영향을 줄 것으로 보시면 됩니다.

비트코인

비트코인은 16800이자 여러 피보나치 비율이 겹친 구간을

주황색 동그라미에서 무너뜨린 이후 매수세가 제대로 나오지 않고 있습니다.

갈색 동그라미에서 피보나치 비율 0.114를 쌍바닥 관점에서 두번째 지지확인 중인데

16800의 저항이 워낙 강한데다

현재 단기적으로 계단식 하락이 나오고있습니다.

네모들을 보시면 0.5 - 0.382 - 0.236 - 0.114을

저항만 확인하며 차례대로 내려온 상황입니다.

쌍바닥에 0.114힘 반등으로 다시 한 번 16800 도전 할지 말지 결정나는 상황인데

나스닥이 횡보하기 좋은 상황이라 비트코인은 아슬아슬 합니다.

가뜩이나 시장에 대한 관심이 줄어들어 변동성도 없는 와중에

나스닥까지 변동성이 나오기 힘들어서

이번에 추가하락으로 15500을 다시 확인하게되면 일단은 또 다른 쌍바닥으로 지켜줄때 지켜주더라도

변동성 없는 횡보로 16800을 넘기는 더욱 힘들어지고

이대로 매물대 녹이기 패턴이 완성되며 한 번 더 15500을 확인할때는 세번째 확인으로

무너질 확률이 높아집니다.

왼쪽은 현재 상황이고 오른쪽은 2021년 5~7월 상황입니다.

당시도 비슷한 상황이었지만 지금과 가장 큰 차이가 있다면 시장에 대한 관심에 따른 변동성입니다.

둘 다 저점을 확인한 이후 반등으로 17500 / 42000 이라는 중요 구간 리테스트는 끝냈습니다.

그 후 만들어 지는 피보나치 비율에서 0.114에서 지지가 나온 건 같은데

변동성이 약하다보니 2021년에 0.886까지 되돌림을 해 준 것과는 다르게

지금은 0.618에서 되돌림 비율이 나와버렸습니다.

매수세가 그때와는 다르다는 뜻도 되지만

0.114 쌍바닥으로 2021년에는 42000을 다시 도전을 해볼 수 있었다면

이번에는 16800 확인에서 넘어가지 못 하면 다른 모습이 나올 수 있습니다.

그리고 파랑색 동그라미처럼 저점 쌍바닥 이후 얼마나 매수세가 나오는지까지 체크해보며

만약 15500이 기어이 무너진다면

15500~17500 베이스 캠프 횡보를 끝내고

이제 본격적인 지하실 매물대 싸움으로 넘어가게 됩니다.

비트코인 / 나스닥

비트코인과 나스닥은 어느 순간 부터 커플링이 풀린듯 한 모습을 보입니다.

특히 2~3주 전이 유독 그랬었어요.

비트코인이 지하실로 내려오며 점점 이런 모습이 눈에 띄고 있습니다.

지하실을 한창 갈 때쯤이 되고 결국 각자 도생하는 시기가 있을텐데

어쨌든 차트상으로 보면 나스닥은 이브닝스타 도전할 차례인데

비트코인은 모니스타를 도전하게 됐습니다.

그런데 나스닥은 주봉 200일선을 또 무너뜨리면 분위기 안 좋아지고

비트코인은 15500을 무너뜨리면 분위기 안 좋아질 거라는 공통점이 있습니다.

앞으로는 커플링도 됐다 풀렸다 할텐데

그걸 신경 쓰지말고 코인 하시는 분은 코인에만 집중하시면 됩니다.

2021년과 비교를 한 김에

당시 개미들 유행어 야수의심장이 진짜인지, 가짜인지 테스트 하는 시기가 옵니다.

주변의 거래소가 무너지는 복잡한 상황부터 나스닥과 커플링이 풀리는 상황까지

작년부터 꾸준히 언급했던 비트코인이 지하실가면 세력끼리 물량 뺏기 할테고

그 과정에서 거래소들은 망하고 다시 살아나고 과정까지

이걸 전부 겪어본 저와 다르게 코인매매를 시작한지 1~2년 밖에 안되신 분들은

슬슬 음침하고 축축한 지하실이 어떤지를 경험해 보실겁니다.

물론 아직 지하실 끝을 확인한 것도 아니긴 해서

제가 알고 있는 지하실과는 분위기가 조금 다르게 아직도 시장의 개미들은 밝은편이긴 한데

차트만 보고 매매 하시는 분이 아니라면 이 시기를 다 거쳐가고 안전하다 싶을때 장투를 하셔도 됩니다.

다만 그때가 되면 저점이 이미 확인 된 시점에 지하실 탈출 장대 양봉에 따른 강한 매수세까지 하면

저는 경험해보진 못 했지만 상대적으로 장투 진입은 더 어려우실 거예요.

단타와 다르게

장투는 떨어지는 칼날을 잡는 것보다 달려가는 호랑이 등에 타는게 더 어렵습니다.

반대로 미리 장투 시작해서 지금도 계속 뜨거운 지옥탕에 몸을 담그신 분들은

당장을 주변 분위기와 온갖 괴소문에 아무리 뜯어봐도 보이지 않는 추세까지

엄청난 공포로 버티기 쉽지 않으시겠지만

나중에 반등에서 안정적으로 지켜볼 수 있으면서

그 반등에 맞춰 두번째 지하실 이후 반감기까지 생업에만 집중하면서 시드를 더 모을 수 있다는 장점이 있습니다.

결국 매를 먼저 맞냐 나중에 맞냐의 차이이고

먼저 맞을 경우 지금이 고통스럽고 나중에 편안한데다 더 좋은 평단에 더 많은 시드 확보하기 유리하고

나중에 맞을 경우 지금의 고통을 없지만 나중에 조바심에 원하는 평단을 조정하기 힘든데다 시드 확보에 불리해집니다.

다만 이건 저의 투자 경험에 따른 결론이고

각자의 투자 그릇이 다르기 때문에

투자는 무조건 자신의 성향에 맞춰서 최대한 돈을 지키는 방향으로 하셔야합니다.

이마저도 2021년 고점에 물린게 없고 손절을 하든 어쨌든 장투 시드를 준비되신 분들에 해당하는 선택지입니다.

어쨌든 지금 장투를 시작했거나 준비 하신 분들을 위해 부적을 하나 준비했어요.

2022년 / 2018년

하락장의 끝에서 코인을 바라보는 일반적인 시선과 차트 모습입니다.

그냥 이런 시기에 혼자 지하실을 헤매던 사람도 있는데

옹기종기 모여서 정보교환도 하면서 버틸 수 있으면 다행이다! 하세요!

장투 매집 시작 하신 분들은 지하실에서 개미지표도 확인하면서 온전히 이 분위기 다 느끼고 깨달음까지

경험에서 나중에 분명 차이가 생깁니다.

꼭 직접 매매를 안하셔도 최소한 차트 분석만큼은 게으르게 하지마세요.

코인부터 부동산까지 모든 투자의 시작은 다 똑같습니다.

23년에는 저기 써있는 제목에 코인을 지우고 주식을 쓰면 똑같은 글 나올거고

24년에는 주식을 지우고 부동산이라고 쓰면 똑같은 글 쓸 수 있습니다.

이건 지금은 아니지만 나중에 반드시 필요한 부적입니다.

부동산도 가져올까 했지만 정치인이 너무 언급되서 생략하겠습니다.

'차트분석이야기' 카테고리의 다른 글

| 달라와 비트코인의 중요한 순간 (3) | 2022.11.24 |

|---|---|

| 나스닥 변동성 타이밍. 비트코인 가줘야 하는 선. 투자공부와 성공. 이더리움. 비트코인 지하실 패턴. (0) | 2022.11.23 |

| 달라의 움직임과 세계 환율. 커플링하는 나스닥 비트코인 박스권 움직임. (1) | 2022.11.17 |

| 횡보하는 나스닥이 해야할 일. 베이스캠프 비트코인. 이상한 도미넌스. (0) | 2022.11.16 |

| 비트코인 지하실 가장 중요한 신호 김프! 김프 계산은 어떻게 되는 걸까? (0) | 2022.11.14 |